2019年我国围绕油气增储上产、管网改革等重点领域推出了一系列改革措施,国家油气管网公司挂牌成立,国产气增储上产态势良好,天然气产供储销体系建设成效显著,天然气供应保障总体平稳。不过,受“煤改气”政策推进趋稳等因素影响,2019年天然气消费稳中趋缓,但仍有望保持9%左右的增长。2020年是打赢蓝天保卫战三年行动计划的决胜之年。在环保政策的推动下,天然气需求仍将继续保持较快增长,供应保障能力有望大幅提高,市场整体趋于宽松。

2019年中国天然气市场运行平稳

2019年中国天然气产供储销体系建设成效显著,市场整体运行较为平稳。天然气消费稳中趋缓,国产气增储上产态势良好,基础设施建设提速,多元进口体系建设加快推进,LNG价格在理性区间运行,天然气供应保障总体平稳。

(一)2019年天然气消费增长稳中趋缓

受宏观经济下行压力加大和北方地区“煤改气”力度趋弱等因素影响,2019年中国天然气消费增长稳中趋缓。国家发改委的数据显示,2019年1-11月份,中国天然气表观消费量2735亿立方米,同比增长9%,增速较2018年同期降低9.2个百分点。中国石化经济技术研究院预计,2019年全年天然气消费量3025亿立方米,同比增长9%,占一次能源总消费量的8.3%。

从季度来看,2019年天然气消费季节性峰谷差依然明显,一季度天然气消费量保持较快增长,随后经济、环保、竞争能源等因素对市场影响逐渐显现,二季度、三季度、四季度天然气消费增速放缓。从消费结构来看,城市燃气和工业用气是拉动天然气消费增长的主要动力,分别占总体消费量的37.2%和34.9%。发电用气增速大幅回落,化工用气增速则有所回升。从地区分布来看,中东部地区天然气消费增长较快,西部地区增速放缓,环渤海地区是全国消费量最大的区域,全年消费量达670亿立方米,占总体消费量的22%。

(二)国内天然气供给保障能力显著提升

2019年,中国油气增储上产态势良好。国家统计局数据显示,1-11月份,中国生产天然气1575亿立方米,同比增长9.2%。国家能源局表示,2019年我国天然气产量达到1733亿立方米,连续3年增产超100亿立方米。长庆油田和西南油田天然气产量分别达到412.3亿立方米、268.5亿立方米,皆创历史新高。

重大油气勘探项目捷报频传。2019年是中国油气勘探行业首个七年行动方案的开局之年,三大石油公司积极落实增储上产主体责任,联手发力油气勘探,在渤海湾、新疆、四川等地接连发现大规模气田。2019年全年预计完成上游勘探开发投资3321亿元,同比增长21.9%;石油和天然气新增探明储量分别达到12亿吨、1.4万亿立方米,同比分别增长25%和68%。

非常规气全面提速上产。页岩气、煤层气全面增产,非常规油气正成为我国能源安全保障的重要方向。国家统计局数据显示,2019年1至11月,我国煤层气产量达78.6亿立方米,同比增长17.5%。2019年,我国最大的页岩气田——涪陵页岩气田生产页岩气63.33亿立方米,同比增长5.18%。我国另一大页岩气生产商——西南油气田2019年页岩气产量达67亿立方米,同比大增36亿立方米。

基础设施建设提速。公开数据显示,截至2019年底,全国共建成26座储气库。中国石化经济技术研究院预计,2019年我国地下储气库总储气能力为190亿立方米,工作气量约95亿立方米,新增储气能力超30亿立方米,增幅高于10%,非国有、下游资本进入储气库建设领域;截至2019年底,全国已建成LNG接收站22座,接收能力超过7000万吨/年,LNG接收站建设开始布局内陆,沿海重视协同发展。

(三)天然气进口增速显著回落

2019年中国天然气进口保持较快增长,但增速相比2018年显著回落。海关总署数据显示,2019年全年中国进口天然气9656万吨,同比增长6.9%,较2018年同期增速降低25个百分点。

得益于进口增速的下滑以及国产气的快速增储上产,2019年中国天然气对外依存度较2018年有所降低。中国石化经济技术研究院预计,2019年中国天然气对外依存度将回落至44%,较2018年降低1.3个百分点。

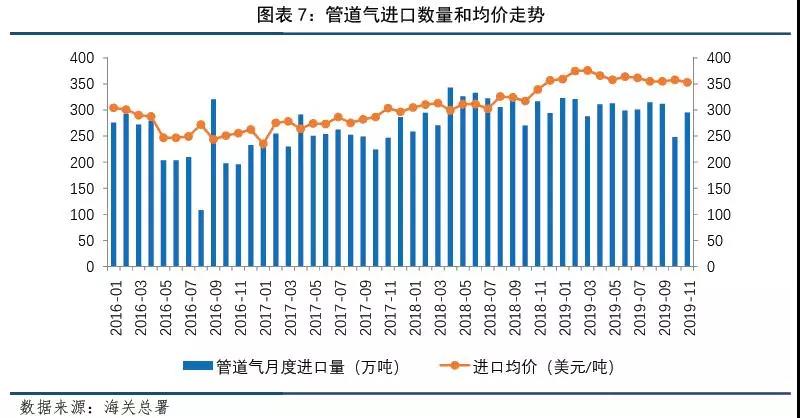

管道气进口方面,海关总署数据显示,2019年1-11月中国进口管道气3326万吨,同比减少1.2%。管道气进口主要来源于土库曼斯坦、缅甸、乌兹别克斯坦、哈萨克斯坦。

2019年12月,中俄东线天然气管道项目投产供气,天然气进口资源更趋多元化。按照双方签署的天然气供应合同,2020年俄罗斯应通过此管道向中国出口50亿立方米天然气,2021年则为100亿立方米,2022年为150亿立方米,最低供气量为上述供气总量的85%。

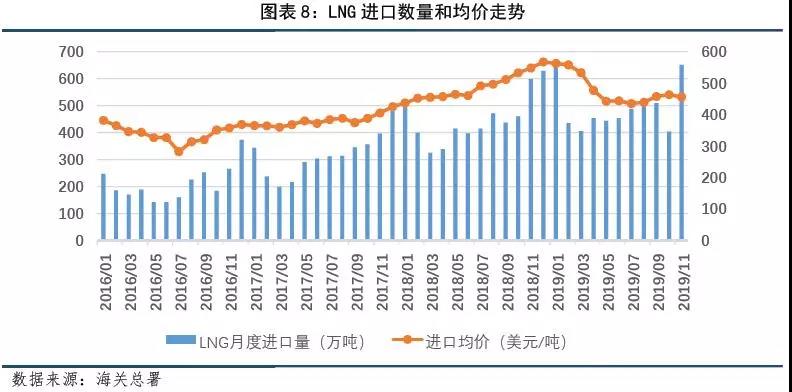

LNG进口方面,海关总署数据显示,2019年1-11月份,中国LNG进口量达5385万吨,同比增长13.4%,增速较2018年同期降低30.2个百分点。进口LNG主要来自澳大利亚、卡塔尔、印尼和马来西亚等国。

根据新华能源E-Gas数据平台预测,中国2019年全年LNG进口量将达到6192万吨,同比增长约15%。其中,澳大利亚是中国进口LNG的最大来源国,2019年进口量为3080万吨,约占同期LNG进口量的50%。

LNG接收站周转能力不断扩容。截至2019年底,中国累计建成并投运22座LNG接收站,年接收能力为7082万吨。2019年有2座LNG接收站投运,新增接收能力160万吨,分别是中海油防城港LNG和深圳燃气LNG储备站。

天然气进口价格方面,根据海关总署数据测算,2019年1-11月份,中国进口天然气均价为434美元/吨,同比增长4%。同期,管道气进口均价为361美元/吨,同比增长14.6%;LNG进口均价为480美元/吨,同比下跌1.8%。

(四)国内LNG价格稳中趋弱

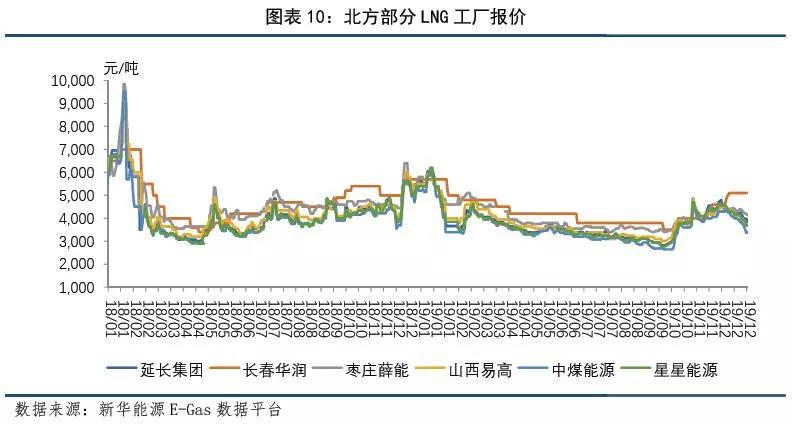

2019年国内LNG价格整体走势相对平稳,全年价格在合理区间波动。上海石油天然气交易中心发布的全国LNG出厂价格指数显示,2019年国内LNG出厂价格均价为3838元/吨,同比下降12.6%。

2019年,受国际LNG供大于求,国内消费增速放缓等因素影响,LNG价格在上个采暖季结束后逐步下降。全年LNG低点出现在9月下旬,当时京津冀及周边地区出现大气污染,环保检查力度加码,抑制工业需求释放,在LNG供应充足且临近国庆长假背景下,上游液厂加快厘清库存,降价销售。

10月底,国内LNG价格迎来年内第一个高点。10月30日和31日,受西部LNG工厂原料气竞拍价格大幅上涨影响,局部地区LNG价格出现了较大幅度上涨,但此次价格上涨属于异常波动,不具备普遍性,尚未出现大规模长时间上涨。

进入供暖季,城镇燃气需求攀升,LNG价格随之上涨。但是进入12月,北方大部分地区同期气温偏高,抑制LNG需求释放,加之国内LNG供应相对充足、进口LNG价格处于相对低位等因素影响,LNG价格出现罕见下滑。根据上海石油天然气交易中心发布的全国LNG出厂价格指数测算,2019年12月LNG均价为4197元/吨,较2018年同期下滑13.25%。

2

增储上产、油气管网等重点领域改革加速推进

2019年,国家围绕油气增储上产、油气管网改革等重点领域推出了一系列政策和配套措施,聚焦能源安全重大使命,大力推进油气体制改革。在一系列政策措施的推进下,我国油气增储上产态势良好,天然气产供储销体系建设成效显著。

(一)上游开放政策频出以促行业竞争

近年来,我国油气体制改革一直围绕“放开两头(上游勘探、下游销售)、管住中间(运输)”的思路来稳步推进。2019年,我国在放开上游勘探开发方面动作不断,频频出台政策,促进上游行业竞争。

在上游领域,我国出台了首部《资源税法》,并将于2020年9月1日起施行,这将对油气企业未来发展提出更高要求。按规定,石油和天然气属于从价计征资源税的应税品种,资源税法的实施将加大油气企业提升经济效益的压力;部分减免规定增加了油气企业改善管理能力的压力;对非常规天然气征税则有可能增加油气企业投资上产的压力。

按照“管住中间、放开两头”的油气体制改革思路,我国取消了石油天然气(含煤层气)对外合作项目总体开发方案审批事项,改为备案,并推出了《油气开发项目备案及监管暂行办法》,这有助于大力提升国内石油天然气(含煤层气)勘探开发力度,进一步优化国内自营、对外合作石油天然气(含煤层气)开发项目备案流程,服务中外企业,同时加强项目监管。

为促进上游市场的公平有序开放,2019年7月30日起施行的《外商投资准入特别管理措施(负面清单)(2019年版)》取消了石油天然气勘探开发限于合资、合作的限制,将2018年版自贸试验区外资准入负面清单试点的石油天然气勘探开发等开放措施推向全国。此次油气勘探开发等上游领域的开放将促进外资石油企业在我国开展油气勘探开发,有助于打破垄断,推动真正的市场化改革,让市场在资源配置中发挥决定性作用。不过,这一政策短期内不会产生很大效果,外资要想真正在我国独立勘探开发油气资源,还需要出台一系列的配套措施。

2019年年末,中共中央、国务院发布《关于营造更好发展环境支持民营企业改革发展的意见》,指出进一步放开民营企业市场准入。在电力、电信、铁路、石油、天然气等重点行业和领域,放开竞争性业务,进一步引入市场竞争机制。支持民营企业进入油气勘探开发、炼化和销售领域,建设原油、天然气、成品油储运和管道输送等基础设施。

2019年12月31日,自然资源部印发了《关于推进矿产资源管理改革若干事项的意见(试行)》,其中提出的放开油气勘查开采和实行油气探采合一制度,将进一步放开我国油气勘探开采行业。根据意见,在中华人民共和国境内注册、净资产不低于3亿元人民币的内外资公司,均有资格按规定取得油气矿业权。此外,根据油气不同于非油气矿产的勘查开采技术特点,针对多年存在的问题,油气探矿权人发现可供开采的油气资源,在报告有登记权限的自然资源主管部门后即可进行开采。

此外,国家还从法律层面推进上游勘探开发的进一步放开。《中华人民共和国矿产资源法(修订草案)》(征求意见稿)中明确了全面推进矿业权竞争出让制度;健全矿区生态修复机制;深化“放管服”改革,优化矿业营商环境;要求实行油气探采合一制度,鼓励综合勘查、综合开采,并合理确定矿业权期限;完善收益分配机制,明确矿产资源税费制度。

(二)中游管网改革提速国家管网公司挂牌

作为2019年天然气体制改革的重中之重,国家石油天然气管网集团有限公司正式成立,是深化油气行业改革、保障油气安全稳定供应的重大举措,标志着我国上游油气资源多主体多渠道供应、中间统一管网高效集输、下游销售市场充分竞争的“X+1+X”油气市场新体系基本确立。此举打破了传统上中下游一体化经营模式,不仅有助加快管网建设,提升油气运输能力,更能“倒逼”三大油气公司集中精力于勘探开采,并逐步打破上游垄断,对更好保障油气安全、促进油气行业高质量发展具有重大意义。

配合组建国家油气管网公司,国家发改委等四部门制定出台了《油气管网设施公平开放监管办法》。《监管办法》指出,国家鼓励和支持油气管网设施互联互通和公平接入,逐步实现油气资源在不同管网设施间的灵活调配。油气管网设施运营企业不得阻碍符合规划的其他管网设施接入,并应当为接入提供相关便利。油气管网设施运营企业应当对输送、储存、气化、装卸、转运等运营业务实行独立核算,并按照国家有关规定推进油气管网设施独立运营,实现和其他油气业务的分离。

国家油气管网公司的成立将重构天然气市场体系,包括天然气定价体系、天然气销售模式、合同签署模式、管输定价规则、天然气交易规则等。国家石油天然气管网公司只是拉开了改革的序幕,后续改革任务还很多,涉及到行业、地方、企业多个方面,带来的挑战不可小视。

2019年,行业整合已经拉开大幕。以中石油昆仑能源为代表的国有企业通过合资合作、股权收购等形式大举在下游市场进行扩张,以金鸿控股等为代表的民营燃气企业面临债务与经营双重压力,甩卖资产或转让股权时有发生。

此外,国家油气管网公司的成立也将给下游行业格局带来颠覆性影响。在独立的油气管网公司未成立前,下游企业选择上游来源的余地很小,但运销分离后,天然气下游企业至少可以在三大油之间进行选择。部分LNG接收站独立开放后,下游企业还可以向境外资源方采购天然气,资源可选择的余地明显增加。部分规模大的下游企业,天然气采购议价能力将明显提升。但从长期来说,省级管网公司或许也将逐步独立,对不同类型的下游企业的影响也将有较大差别,城市燃气企业或将因部分大用户独立采购而受到冲击,燃气电厂、大型工商用户或将因直供机会的出现而受益。

(三)下游燃气行业竞争进一步加剧

在下游领域,2019年7月30日起施行的《外商投资准入特别管理措施(负面清单)(2019年版)》取消了城市人口50万以上的城市燃气、热力管网须由中方控股的限制,外商可在中国独立经营城市燃气业务,不再采取合资的形式,加上国家油气管网公司独立运营对下游行业格局带来的颠覆性影响,城市燃气行业或将迎来惨烈的竞争。

此外,2019年,城镇燃气配气的监管政策进一步完善。2019年7月3日,国家发改委等三部门下发《关于规范城镇燃气工程安装收费的指导意见》提出,取消不合理收费,限制城镇燃气安装费,原则上成本利润率不超过10%,建立燃气工程安装竞争性市场体系。这标志着城镇燃气迎来严格监管的时代。

(四)“煤改气”政策推进回归理性

2019年7月3日,国家能源局发布了征求《关于解决“煤改气”“煤改电”等清洁供暖推进过程中有关问题的通知》意见的函。文件主要针对“煤改气”“煤改电”等清洁供暖推进过程中出现的典型共性问题提出解决应对办法,其中首次提出了北方采暖宜煤则煤的概念。

此后,10月11日举行的国家能源委员会会议明确指出,随着北方取暖季节即将到来,要切实抓好保暖保供工作,从实际出发,宜电则电、宜气则气、宜煤则煤,还强调了要做好东北三省用煤保障。这是国家层面首次正式明确提出宜煤则煤,也在一定程度上反映出对此前推进“煤改气”政策的反思与总结。

随着政策更加侧重因地制宜推动不同类型的清洁取暖方式,“煤改气”的推进力度也回归理性,这也在一定程度上导致2019年天然气消费增速放缓。

3

2020年国内天然气市场趋于宽松

2020年是打赢蓝天保卫战三年行动计划的决胜之年,在环保政策支撑下,天然气需求将继续保持较快增长,产供储销体系建设成效初显,供应保障能力大幅提高,市场整体趋于宽松。

(一)“煤改气”仍将是需求增长重要驱动

2020年,京津冀及周边地区、长三角等重点地区还将实施一批“煤改气”项目,带动城市燃气、工业领域用气量较快增长,燃气发电及化工用气相对平稳,全年天然气消费量预计在3300亿立方米左右,同比增长9%。

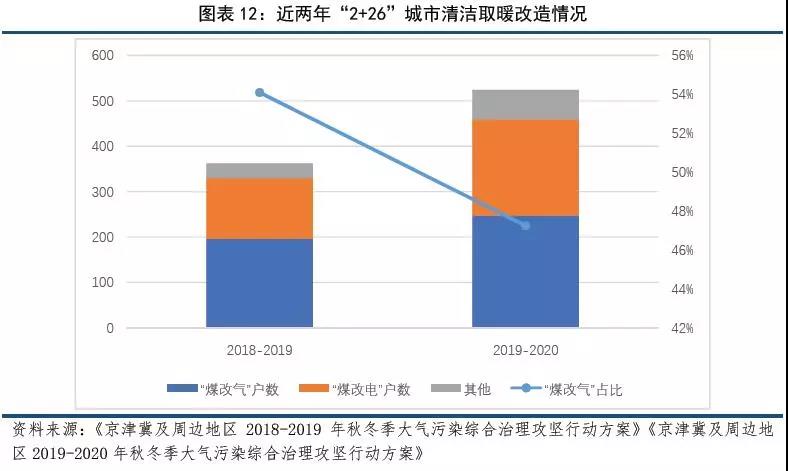

城市燃气方面,2020年北方地区清洁取暖“煤改气”仍将是最主要的需求增长点。2018年以来,国家层面一再强调“坚持因地制宜,合理确定改造技术路线,宜电则电、宜气则气、宜煤则煤、宜热则热”。国家能源局在《关于解决“煤改气”“煤改电”等清洁供暖推进过程中有关问题的通知》(征求意见稿)中更是提出“在农村地区,重点发展生物质能供暖”。《京津冀及周边地区2019-2020年秋冬季大气污染综合治理攻坚行动方案》中,2019-2020年清洁取暖改造中“煤改气”占比从上年的54.1%降至47.2%。但是考虑到2019-2020年散煤替代总户数为524万户,比上年增加160多万户,2020年“煤改气”带来的新增需求仍有望超过2019年。

此外,我国目前正处于城镇化中期,未来一段时间城镇化率还将稳步提高。《2018年国民经济和社会发展统计公报》显示,2018年年末我国常住人口城镇化率为59.58%。中石化经济技术研究院预计,2019年和2020年我国城镇化率将分别达到61%和63%,这将带动城市燃气消费量持续稳定增长。

工业用气方面,中央经济工作会议明确提出要降低企业用气成本。参考此前降电价政策的执行力度,2020年各地有望陆续出台具体的降气价政策,此举或将抵消宏观经济下行压力加大对工业企业用气规模的削弱。2020年工业用气的新增需求或将以工业领域“煤改气”为主,按照京津冀及周边、长三角等地区的大气污染综合治理行动方案,2020年将实施一批工业炉窑天然气替代。

燃气发电方面,从用电需求看,根据中电联的初步预测,在平水年、没有大范围极端气温的情况下,2020年全社会用电量同比增长4%-5%,增速基本与2019年相当。在用电需求没有大幅增长的情况下,考虑到目前气电价格矛盾仍较突出,燃气发电企业经营困难,燃气发电设备利用小时数将维持在较低水平。从新增装机看,中电联数据显示,2019年1-11月新增燃气发电装机580万千瓦,其中下半年仅投产64万千瓦,新增项目对2020年天然气消费增长贡献或有限。

化工用气方面,根据《产业结构调整指导目录(2019年本)》的要求,新建天然气制甲醇(CO2含量20%以上的天然气除外)及天然气制氮肥项目被列为限制类,天然气常压间歇转化工艺合成氨被列为淘汰类。此外,受安全事故影响,国内部分化工园区被关闭。综合两方面因素影响,2020年化工用气量或许尚能与上年持平,但远期看,化工用气将逐步萎缩。

(二)国产气供应量或超1900亿方

2020年,产供储销体系建设继续推进,国产气供应能力显著提升,中俄东线通气后天然气进口更趋多元,LNG进口在经历连续两年的快速增长之后,增速或将有所放缓。

国产气方面,2020年,三大石油公司将继续大力推进上游勘探开发,巩固增储上产良好态势,全年天然气产量有望超过1900亿立方米,接近《国务院关于促进天然气协调稳定发展的若干意见》提出的力争达到2000亿立方米以上的目标。

进口气方面,随着中俄东线天然气管道2019年12月正式投产通气,2020年将新增50亿立方米进口,全年管道气进口或达到550亿立方米。

LNG进口方面,2020年将会有青岛接收站二期、宁波接收站二期、唐山接收站三期、上海洋山接收站二期等扩建项目投产,投产时间集中在年底供暖季,进一步提高冬季保供能力。

2020年没有新执行的长协。现货方面,全球市场LNG供应预计仍将宽松,全年新增液化能力1287万吨,亚太地区需求难有起色,现货价格仍将维持低位运行。尽管如此,考虑到国产气和进口管道气增长较多,LNG进口增速或将有所放缓,全年预计进口850亿立方米,约合6200万吨。

4

管网改革配套政策或逐步落地

国家油气管网公司的成立将对整个天然产业带来前所未有的大调整。可以预见,2020年,健全管网运行机制将是全年天然气行业改革的重头戏,相关配套政策将逐步落地,推动国家油气管网公司有序完成资产划转重组,公司的正式运营有望启动。

(一)重点推进管网改革配套政策

国家发改委新闻发言人在2019年年末的新闻发布会上表示,下一步,国家发改委、国家能源局将从五个方面共同推动形成上游油气资源多主体多渠道供应、中间“一张网”高效集输、下游市场化良性竞争的油气市场体系。

首先,加强制度建设,抓紧制定管网运营规则和调度规则。其次,创新投资机制,支持国家管网公司和各类市场主体按照政府统一规划参与管道等基础设施建设,加快管道和储气能力建设,实现基础设施互联互通。三是完善管输价格机制,合理核定管输定价成本,科学制定管输价格。四是强化信息公开、规划落实和公平开放监管,确保管网等基础设施向各类市场主体公平开放。五是加强自然垄断环节监管,确保国家管网公司聚焦主责主业,专注油气输送业务,不参与油气勘查开采、进出口、生产销售等竞争性业务。

国家能源局也提出,2020年,将重点配合做好管网资产有序交接,推动国家油气管网公司平稳运营,健全管道业务利益共享机制。

(二)多措并举增加天然气储备能力

根据国家能源局的安排,2020年我国将加快推动天然气管网建设,尽快形成“全国一张网”,同时进一步推动天然气储备能力建设。未来将建立以地下储气库和沿海LNG接收站为主、重点地区内陆集约化规模化LNG储罐为辅、管网互联互通为支撑的多层次储气系统。2020年将会有一批LNG接收站扩建项目投产,投产时间集中在年底供暖季,进一步提高冬季保供能力。此外,长江沿线部分省份也计划建设一批LNG接收站,这将进一步完善我国天然气储备能力。

(三)油气勘探开发改革或进一步提速

国家能源局在2020年能源工作会议上强调,2020年,要补短板、稳增长,切实抓好油气安全保障。由此可见,大力推进油气勘探开发仍将是2020年油气企业重点落实的工作。为促进上游勘探开发主体多元化,相关改革措施或进一步提速。

国家能源局局长章建华在工作会议上明确提出,要推动完善油气勘查开采管理体制,配合制定相关准入条件,积极推动制定勘查区块竞争出让、退出办法。

在《中华人民共和国矿产资源法(修订草案)》(征求意见稿)中,明确了全面推进矿业权竞争出让制度,实行油气探采合一制度,鼓励综合勘查、综合开采。可以预见,矿业权竞争出让以及油气探采合一制度有望在2020年获得实质推进。

(四)天然气发展“十四五”规划提上日程

2020年是“十三五”规划收官之年。国家能源局在2020年工作会议上表示,要强统筹、重执行,切实抓好能源战略规划编制实施。展望“十四五”,能源消费仍将保持稳步增长势头,而清洁低碳转型仍将是我国能源转型的主线。

国家发改委价格监测中心高级经济师刘满平表示,“十四五”期间,天然气行业发展进入改革的适应期和利益博弈期,各项政策措施将以协调稳定为主。首先,稳步提高国内油气勘探开发力度,保持与传统油气合作国家或地区关系的稳定,稳步促进对外油气合作,完善天然气产供销体系,从而保障天然气供应,把对外依存度控制在合理水平。

其次,稳步推进油气体制改革。“十三五”期间国家油气管网公司成立,相关配套细则,比如国家管网运行规则、价格管理体制、投融资改革管理办法、上游下游改革配套措施等有望在“十四五”期间推出。